Ngày đăng: 13/03/2017

Diễn biến thị trường quốc tế:

Dữ liệu của Chính phủ Mỹ cho biết trong tháng 2/2017, khu vực công và tư nhân tạo thêm 235.000 việc làm, vượt xa dự báo tăng 190.000 việc làm của các nhà kinh tế. Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), Janet Yellen, đã phát biểu hồi tuần trước rằng cơ quan này sẽ nâng lãi suất vào tháng 3/2017 nếu dữ liệu việc làm và một số dữ liệu kinh tế khác lạc quan. Được biết, Fed dự kiến nhóm họp vào ngày 14-15/03/2017. Những thông tin trên khiến tất cả các chỉ số chính chứng khoán Mỹ đều giảm trong tuần qua, trong đó, Dow Jones giảm 0,5% xuống còn 20.902,98 điểm, S&P 500 giảm 0,4% xuống 2.372,6 điểm và Nasdaq Composite giảm 0,2% xuống 5.861,73 điểm.

Giá dầu thô lao dốc sau khi thông tin trữ lượng dầu thô Mỹ tiếp tục tăng mạnh lên mức kỷ lục được công bố. Kết phiên giao dịch hôm thứ Sáu giá dầu giảm 79 cent, tương đương 1,6% xuống mức 48,49 USD/thùng, mức thấp nhất trong vòng ba tháng khiến các nhà tư lo ngại việc cắt giảm sản lượng khai thác chưa làm giảm trữ lượng dầu thừa trên thị trường. Đáng chú ý, công ty dịch vụ dầu khí Baker Hughes cũng vừa thông báo lần tăng số lượng dàn khoan tiếp theo của Mỹ. Theo đó, tổng số lượng dàn khoan đã lên tới 617 dàn - lớn nhất kể từ tháng 9/2015. Mỹ đang lên kế hoạch mở rộng khai thác sang miền Đông Dakota và nhiều mỏ dầu đá phiến khác. Cùng lúc đó, sản lượng khai thác ở mỏ dầu đá phiến lớn nhất Mỹ là Permian vẫn không ngừng gia tăng.

Khả năng cao FED sẽ tăng lãi suất vào tuần tới. Lãi suất tăng cao có thể nhấc bổng đồng USD, qua đó làm giảm tính hấp dẫn của vàng, vốn được neo giá theo đồng bạc xanh. Kết thúc phiên giao dịch ngày thứ Sáu, hợp đồng vàng giao tháng 4 giảm 1,80 USD (tương đương 0,2%) xuống 1.201,40 USD/oz, mức đóng cửa thấp nhất kể từ ngày 30/01/2017. Kim loại quý đã sụt 9 phiên không ngừng nghỉ, qua đó ghi nhận chuỗi sụt giảm dài nhất kể từ tháng 7/2015. Tính chung cả tuần qua, hợp đồng vàng giảm 2%.

Diễn biến thị trường trong nước

Thị trường diễn ra điều chỉnh như dự báo đầu tuần trước của chúng tôi, trong đó chúng tôi cũng khuyến nghị anh/chị nên bán ra các cổ phiếu đã có lời và chờ nhịp điều chỉnh mua lại sau nhằm tăng lợi thế khi trading đúng nhịp của thị trường.

Về xu hướng, sau 7 tuần tăng điểm liên tiếp thì việc thị trường điều chỉnh do dòng tiền chốt lời là việc tất yếu xảy ra nhất là khi vùng 718 điểm tương ứng kháng cự Fibonacci Extension 38.2% có 4 lần kiểm nghiệm trong 4 tuần gần đây nhất nhưng vẫn chưa thể vượt qua. Do đó, lượng cung chốt lời trước vùng kháng cự này đang có xu hướng gia tăng trong ngắn hạn, cũng là yếu tố cản trở thị trường chưa vượt được cản. Bởi vậy, thị trường có thể sẽ cần một nhịp điều chỉnh, tích lũy và xây mặt bằng giá với các nhóm cổ phiếu nhất là các nhóm đã thiết lập được trend tăng.

Nhìn từ phân lớp cổ phiếu, nhóm cổ phiếu Large Cap là nhân tố ảnh hưởng chính là lên xu hướng của các chỉ số thị trường trong tuần qua với sự sụt giảm của các cổ phiếu trụ cột như SAB, GAS, VCB, VNM, BID, CTG, BHN…. Đà tăng/ giảm liên tục qua các phiên của nhóm cổ phiếu này là nguyên nhân chính gây ra sự phân hóa trên thị trường. Trong đó, ROS là cổ phiếu nổi bật nhất ở phía tăng điểm khi trở thành lực đỡ cho sắc xanh thị trường nhờ thông tin được bổ sung vào danh mục FTSE Index. Nhóm cổ phiếu Ngân hàng như ACB, VCB, CTG, BID, MBB,…cũng để lại dấu ấn với sự đồng thuận tăng giá khá tốt qua các phiên. Tuy vậy, áp lực chốt lời mạnh về cuối tuần đang là nhân tố cản trở đà tăng giá của nhóm CP này. Điểm tích cực là dòng tiền vào thị trường vẫn duy trì sự sôi động ở các nhóm cổ phiếu Mid Cap, Small Cap giúp giảm bớt sự bi quan do nhóm cổ phiếu lớn gây ra trên thị trường.

Khối ngoại trở lại bán ròng trên cả hai sàn trong tuần qua với giá trị 167,07 tỷ đồng. Trong đó, họ bán ròng 188,8 tỷ đồng trên HSX và mua ròng 21,73 tỷ đồng trên HNX.

- Trên HOSE, lực bán ròng tập trung mạnh nhất là ở DXG với 193,8 tỷ đồng (giao dịch thỏa thuận bán ròng chiếm 55,7% với 108 tỷ đồng); tiếp theo là VJC với 137,23 tỷ đồng, CTD với 93,6 tỷ đồng, NLG với 78,6 tỷ đồng (giao dịch thỏa thuận bán ròng chiếm 87,7% với 69 tỷ đồng)…Về phía mua ròng là các mã như VNM với gần 109,22 tỷ đồng, tiếp theo là HPG với 96 tỷ đồng, MSN với 81 tỷ đồng...

- Trên sàn HNX, giá trị mua ròng mạnh của khối ngoại tập trung chủ yếu ở DBC với 7,27 tỷ đồng, DHT với 7,1 tỷ đồng và HUT với 4,7 tỷ đồng; ngược lại bán ròng chủ yếu ở PVS và LAS với 3,47 tỷ và 3,2 tỷ đồng.

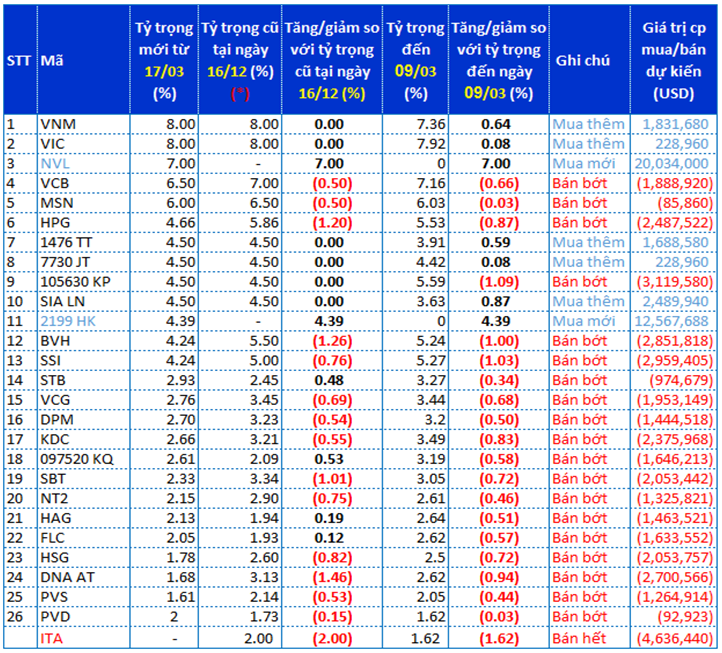

Một yếu tố nữa tiếp tục gây áp lực lên thị trường trong ngắn hạn là việc các quỹ ETF tái cơ cấu trong phiên cuối tuần tới(17/3). Trong đó quỹ VNM ETF cũng đã công bố danh mục khi thêm duy nhất NVL(tỷ trọng 7%) và loại ITA trong kỳ cơ cấu này. Với ảnh hưởng của NVL mới được thêm vào danh mục sẽ khiến nhóm cổ phiếu bị hạ tỷ trọng(VCB, HPG, MSN, BVH, SSI…) gia tăng lượng cung và có thể ảnh hưởng trực tiếp tới chỉ số và diễn biến thị trường trong tuần tới. Đây được đánh giá là lượng cung mang tính nhất thời tuy nhiên có thể ảnh hưởng tới xu hướng giá ngắn hạn của nhiều nhóm cổ phiếu. Thông thường, trong hầu hết các kỳ review danh mục của các quỹ ETF gần đây, phần lớn thị trường nằm trong giai đoạn điều chỉnh & sideway và kết thúc các đợt review cũng là đáy kỹ thuật ngắn hạn của thị trường. Một yếu tố nữa khiến thị trường thận trọng là khả năng FED sẽ tăng lãi suất ngay trong cuộc họp diễn ra ngày 15/3 tới. Theo số liệu từ Bloomberg, với tỷ lệ dự đoán của giới chuyên gia lên tới trên 90% thì việc tăng lãi suất gần như chắc chắn. Do đó thị trường chứng khoán toàn cầu cũng đang trong giai đoạn điều chỉnh, tích lũy chờ kết quả của sự kiện này.

Nhìn từ kỹ thuật theo tuần, VN-INDEX đang tạo ra vùng dao động tích lũy đi ngang nằm trong biên độ từ 705-718 và với các diễn biến ngắn hạn khả năng thị trường vẫn chưa thể vượt ra khỏi khung giao dịch này ít nhất cho đến hết tuần tới. Nhìn theo đồ thị ngày, tín hiệu điều chỉnh kỹ thuật vẫn đang diễn ra khi 3 phiên giao dịch trong tuần qua chỉ số chạm vùng kháng cự 718 điểm đều bị bật trở lại với các nến có bấc trên dài. Phiên cuối tuần VN-INDEX giảm chạm sát MA20 tương ứng vùng 712 điểm và khả năng xu hướng giảm ngắn hạn khá rõ với MACD, RSI giao cắt, phần kỳ và đi xuống.

Chiến lược đầu tư: Canh mua các cổ phiếu cơ bản có triển vọng kinh doanh tốt

Áp lực bán đang duy trì khá mạnh và khiến nỗ lực tăng điểm của thị trường gặp khó khăn. Ngoài ra, giá dầu thế giới đã giảm khá mạnh trong 2 phiên gần đây do Mỹ dư thừa nguồn cung khiến hầu hết các mã dòng P đều quay đầu giảm giá, điều này tác động mạnh tới đà tăng điểm của các chỉ số.

Với tất cả các yếu tố trên, khả năng điều chỉnh của thị trường sẽ tiếp tục gia tăng trong các phiên tới nhưng ở mức độ vừa phải và chạy sideway trong biên hẹp với cận dưới nằm khoảng 700-705 và cận trên 718. Nhìn về trend chung, VN-INDEX vẫn đang ở sóng tăng 5 trung hạn theo lỹ thuyết sóng Elliot do đó khuyến nghị chung của chúng tôi là NĐT nên chốt lời một phần các CP đã có lãi nhằm tăng tỷ trọng tiền mặt và chủ động cơ cấu lại danh mục cho phù hợp. NDT ngắn hạn nên duy trì tỷ lệ cổ phiếu/tiền mặt ở mức cân bằng, xem xét tăng tỷ trọng vào nhóm cổ phiếu tốt trong những phiên giảm điểm. Một khi trend thị trường vẫn chưa thay đổi, thì việc nắm giữ cổ phiếu để tận dụng tốt cơ hội tăng giá của thị trường là hành động hợp lý.

Danh mục cổ phiếu theo dõi

- Ngân hàng: Xem xét nắm giữ hoặc tăng tỷ trọng với ACB, theo dõi & chờ đợi điểm mua của BID, CTG, VCB

- Cao su: Xem xét chốt lời ngắn hạn với PHR, DPR, TRC…chờ mua lại trong các nhịp điều chỉnh

- Nhựa: Tiếp tục nắm giữ hoặc gia tăng tỷ trọng trong các phiên điều chỉnh với BMP, NTP, AAA

- Hàng tiêu dùng: Theo dõi và mua gom với VNM, KDC, VOC

- Bất động sản: Theo dõi và mua gom VIC, HUT, chốt lời dần TDH, SJS, DXG…

- Dệt may: Gia tăng tỷ trọng với GIL, chốt lời tạm thời với TCM, TNG

- Dầu khí: Theo dõi và chờ điểm mua vào với PVS (16-17), GAS (45-50)

- Một số CP midcap cơ bản tốt: Tiếp tục tăng tỷ trọng với BFC, C32, CVT, FPT, HAX…

Dự kiến các mã bị bán nhiều nhất là ITA (bán hết 4,64 triệu USD), SSI (bán 2,96 triệu USD), và BVH (2,85 triệu USD). Ngược lại, các mã dự kiến được mua vào nhiều nhất bao gồm NVL (mua mới 20,03 triệu USD), VNM (1,83 triệu USD) và VIC (0,23 triệu USD).

Dự báo về giá trị cổ phiếu cần mua/bán trong tuần tới

|

UPDATE DANH MỤC TƯ VẤN |

|||||||

|

STT |

Ticker |

Exch Code |

Giá hiện tại (10/03/17) |

Vùng khuyến nghị mua |

Giá mục tiêu trung dài hạn |

LN kỳ vọng trung dài hạn |

Tỷ suất sinh lời hiện tại |

|

1 |

VIC |

HOSE |

44,200 |

42,000 |

50,000 |

25% |

5.24% |

|

2 |

SCR |

HNX |

8,100 |

8,000 |

11,000 |

30% |

1.25% |

|

3 |

HPG |

HOSE |

42,100 |

40,000 |

55,000 |

30% |

5.25% |

|

4 |

HSG |

HOSE |

47,250 |

45,000 |

57,000 |

40% |

5.00% |

|

5 |

CVT |

HNX |

57,900 |

35,000 |

45,000 |

35% |

65.43% |

|

6 |

VGC |

UPCOM |

13,900 |

15,000 |

20,000 |

35% |

-7.33% |

|

7 |

C32 |

HOSE |

54,500 |

45,000 |

70,000 |

33% |

21.11% |

|

8 |

NTP |

HNX |

71,300 |

74,000 |

100,000 |

43% |

-3.65% |

|

9 |

BMP |

HOSE |

186,000 |

180,000 |

220,000 |

22% |

3.33% |

|

10 |

VNM |

HOSE |

129,900 |

122,000 |

145,000 |

14% |

6.48% |

|

11 |

KDC |

HOSE |

37,300 |

33,000 |

42,000 |

25% |

13.03% |

|

12 |

SVC |

HOSE |

53,800 |

40,000 |

53,200 |

25% |

34.50% |

|

13 |

VNS |

HOSE |

30,600 |

30,500 |

42,000 |

33% |

0.33% |

|

14 |

KBC |

HOSE |

14,500 |

13,300 |

18,000 |

30% |

9.02% |

|

15 |

DVP |

HOSE |

72,000 |

70,000 |

86,400 |

27% |

2.86% |

|

16 |

DBC |

HNX |

34,200 |

33,000 |

42,000 |

20% |

3.64% |

|

17 |

FPT |

HOSE |

46,000 |

41,000 |

51,000 |

20% |

12.20% |

|

18 |

PHR |

HOSE |

29,950 |

23,000 |

31,000 |

30% |

30.22% |

|

19 |

DPR |

HOSE |

44,500 |

34,000 |

42,000 |

25% |

30.88% |

|

20 |

CEO |

HOSE |

12,700 |

10,000 |

15,000 |

30% |

27.00% |

|

21 |

VNB |

UPCOM |

17,900 |

17,000 |

30,000 |

45% |

5.29% |

|

22 |

REE |

HOSE |

27,000 |

21,000 |

28,000 |

30% |

28.57% |

|

23 |

PVS |

HOSE |

17,700 |

16,900 |

20,000 |

20% |

4.73% |

|

24 |

BFC |

HOSE |

34,600 |

30,000 |

38,000 |

25% |

15.33% |

|

25 |

SKG |

HOSE |

73,500 |

73,000 |

90,000 |

20% |

0.68% |

|

26 |

Báo cáo khác© Copyrights 2000 - 2022 MBS, thành viên của Tập đoàn MB

| ||||||